光大银行又吃罚单:两支行合计被罚100万

刚刚,中国银保监会大连银保监局发布多条行政处罚信息,中国光大银行股份有限公司大连庄河支行和大连软件园支行,被连下4张罚单,一共被罚100万元,两个支行行长均被警告处罚。

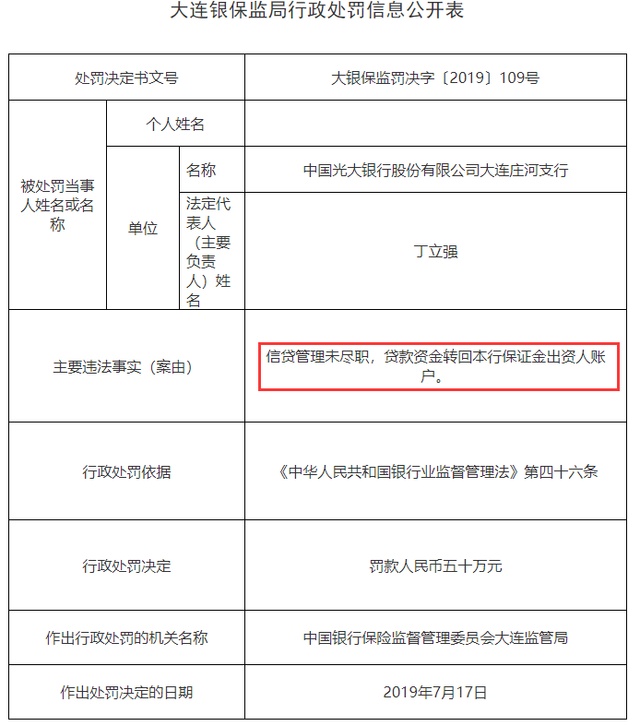

违规一:贷款资金转回本行保证金出资人账户

根据大连银保监局的处罚信息显示,光大银行大连庄河支行因信贷管理未尽职导致贷款资金转回本行保证金出资人账户这一违规事项被罚款50万元。支行行长都兴波负有直接管理责任,被处以警告处罚。

业内人士表示,信贷资金转入保证金账户,然后办理银行承兑汇票将资金转入个人账户,是近几年银行办理承兑汇票的一个新的风险点。

按照制度规定,办理银行承兑汇票需缴纳一定比例的保证金,目的是减少风险,但是如果信贷资金转为保证金,等于将风险全部转嫁到银行。

此前,银监会11号文规范和加强商业银行票据业务文件中关于加强保证金管理中对此有严格规定:“严禁发放贷款作为票据业务保证金。商业银行应严格执行《商业银行法》有关规定,对借款人的借款用途进行严格审核,并加强对信贷资金使用情况的监督检查。严禁发放贷款作为保证金或转为定期存款出质,用于办理票据业务”。

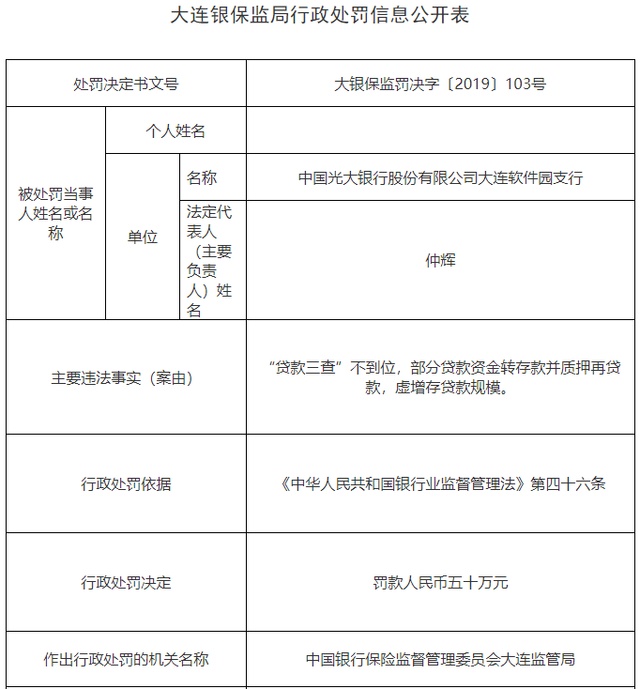

违规二:贷款资金转存款

并质押再贷款、虚增存贷款规模

根据大连银保监局的处罚信息显示,光大银行大连软件园支行因“贷款三查”不到位导致部分贷款资金转存款并质押再贷款,虚增存贷款规模这一违规事项被罚款50万元。支行行长仲辉负有直接管理责任,被处以警告处罚。

这并非银行首次吃到此类罚单。此前,浦发银行、民生银行、招商银行、邮储银行等各大银行的支行曾因为以贷转存受过处罚。

业内人士介绍,以贷转存、虚增贷款规模这些违规的做法很多时候就是银行在给企业放贷款的时候附加了条件,从给企业的贷款中扣下一定比例强行作为客户在银行的存款,然后企业再以这笔存款作为抵押,继续贷款。

例如,一家企业从一家商业银行贷款5000万元,作为自己的流动资金。银行提出必须“以贷转存”,就是银行先放贷5000万元,然后公司存款5000万元作为三年定期存款进入银行账户,银行再放贷5000万元给公司。

一来二去,银行给这家企业的信贷额度就扩大到了1亿元,但企业实际使用的只有5000万元。

对于银行来说,不仅可以借此增加存款额,还可以“吃”到更高的利息,从而获利。

上述业内人士表示,以前有存贷比75%红线的时候,银行放贷的规模是由存款规模决定的,例如有100万元的存款,可以放75万元的贷款。虽然现在取消了这一红线,银行不再“冲时点”,但大部分银行对存款还是有考核,银行员工还是要“背任务”。

“不得以贷转存”是写在银行“七不准”规定第一条的要求。

2012年初发布的《中国银监会关于整治银行业金融机构不规范经营的通知》中有“七不准”,其第一项第一款要求,不得以贷转存。银行信贷业务要坚持实贷实付和受托支付原则,将贷款资金足额直接给借款人的交易对手,不得强制设定条款或协商约定将部分贷款转为存款。

光大银行月内已经多次领罚单

7月4日,宁波银保监局一口气挂出35张罚单,对12家银行开出总额近1100万元的罚金,其中光大银行宁波分行因住房按揭贷款管理不规范被罚款30万元。

7月18日,云南银保监局公布了关于光大银行昆明分行的行政处罚信息。

光大昆明分行办理无真实贸易背景的国内信用证业务,增值税发票与他行重复使用;贸易资金转存本行保证金存款被罚款人民币40万元。

来源: 中国基金报

发表评论