新网银行2018年净利3.69亿 对接网贷存管大赚

3月26日晚间,红旗连锁(002697)披露2018年年报。年报显示,公司参股的新网银行去年为其贡献了5529万的收益。按照红旗连锁年报中披露的相关数据及参股比例可以计算出,新网银行2018年的净利润约为3.69亿元。

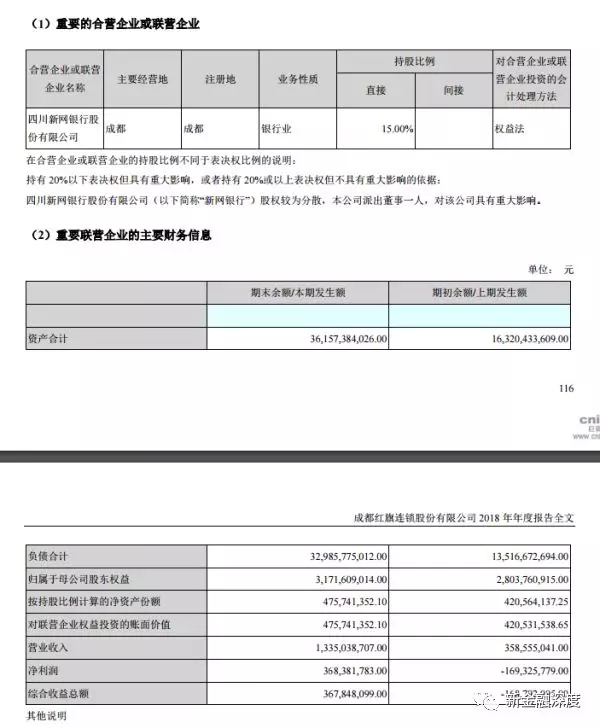

公开资料显示,新网银行成立于2016年12月28日,为继腾讯微众银行、阿里网商银行之后全国第三家、同时也是中西部首家互联网银行。其中,新希望集团出资9亿元,占股30%,小米通过全资子公司银米科技出资8.85亿元,占股29.5%,红旗连锁出资4.5亿元,占股15%。根据红旗连锁的年报,截至2018年末,新网银行年营收13.35亿元,净利润3.68亿元。

新金融头条发现,新网银行2017年总资产达163.15亿元,净资产达28.05亿元,净亏损1.69亿元。作为继微众银行、网商银行之后的国内第三家互联网银行,新网银行之所以能在短时间内扭亏为盈,与打造”开放平台“的战略和其“万能连接器”的定位有关。不过,在业内专家看来,这一发展模式也存在发展难题。

银行存管业务或为利润增长引擎之一

公开信息显示,目前新网银行主营业务为纯线上信用贷款以及银行存管业务。

据悉,线上零售信贷业务方面,新网银行推出了好人贷产品,可以向用户提供最高50万元的贷款。利息方面,按天计息,日利率最低至0.03%。借款期限有3个月、6个月、12个月、24个月、36个月和60个月可选。新网银行称,依托大数据和机器学习技术,每一笔贷款从申请到完成审批完全由机器来负责,全程只需要42秒左右的时间。据披露,截至2018年12月,新网银行累计服务用户数量1900万,累计放款金额超过1500亿,人均借款金额10000元,笔均借款周期150天。

此外,在全国P2P网络借贷风险专项整治领导小组办公室下发的《开展网贷机构合规检查工作的通知》中,明确规定了银行存管是网贷平台合规化进程中的重要一环。不同于传统银行将存管当成一项附加服务,新网银行以资金存管业务作为战略级引擎,意欲打造开放平台。据业内人士介绍,对于达成协议的网贷机构,新网银行提供了专门的团队一对一服务,签署协议之后的两个月内基本能够完成项目落地。而p2p平台每年向资金存款银行支付的费用主要是根据平台的业务量确定,费用包括存管费用、交易费用、提现费及业务保证金等。

据新金融头条统计,截至3月27日,有合计43家银行通过中国互联网金融协会存管“白名单”测评,其中在中国互联网金融协会全国互联网金融登记披露服务平台——“资金存管”板块披露了其所对接的平台情况的银行有33家。据披露,新网银行目前共对接P2P平台109家,数量在所有披露对接平台的银行中排名第一。

新金融头条注意到,新网银行2017年总资产达163.15亿元,净资产达28.05亿元,净亏损1.69亿元。到了2018年第一季度,总资产达204.55亿元,净资产28.62亿元,净利润为0.57亿元,成功实现扭亏。根据官方资料显示,截至2018年底,新网银行在管资产突破560亿元。由于目前新网银行暂未公布财报,其利润构成暂不明晰,但可以推测银行存管业务对新网银行的利润增长中占比不小。

2018年,新网银行还上线了小微企业金融服务,意图向网商银行、富民银行这种专注于服务小微企业的银行靠拢。据介绍,新网银行主要与多家线上场景平台取得合作,提供包括线上开户、智能转账、账户管理、存款储蓄等多功能的企业网银业务,精准服务小微企业。相关披露数据显示,截至2018年8月31日,新网银行累计向美团的小商户发放贷款3.18万笔,累计发放贷款金额21.63亿元,户均贷款6-8万元,贷款余额11.2亿元。

开放金融服务能力,“万能连接器”模式也有难题

作为继微众银行、网商银行之后,国内第三家互联网银行,新网银行之所以取得如此成绩,与其“万能连接器”的定位有关。

新金融头条了解到,在各大民营银行均面临吸储压力的背景下,新网银行主要连接传统金融机构作为资金端。目前,新网银行资金来源主要有三个渠道:一是银行间的拆借市场,新网银行已和137家银行达成了同业授信和拆借协议;二是联合授信,已跟6家银行签订了联合授信协议;三是对已有的资产做成证券化来变现流转。另一方面,新网银行连接了多个互联网巨头的消费场景作为资产端,对合作方场景流量进行获取。截至目前,新网银行连接了蚂蚁金服、中国移动、中国银联、携程、陆金所、京东金融、美团、滴滴、今日头条、优信、美利等多家机构,推出了滴水贷、放心借等信贷产品。

这一合作模式中,新网银行主要扮演了资金出具方,开放了自身的金融服务能力,即API银行。

苏宁金融研究院薛洪言认为,“作为不掌握场景的金融机构,可以开放的能力无外乎支付、放贷。新网银行的部分合作方,包括接入的109家网贷平台,或许更多的看重的是前者,而后者放贷,新网银行要面对的大多是由合作方提供的信用白户。“

由于新网银行自身只有一个手机微信端,放贷业务完全在线上完成,对于信用白户的风险管控方面,新网银行宣称主要依赖于金融科技的应用。例如小微企业金融服务就是基于在线订单数据、应收账款数据及增值税发票等数据来向小微企业主授信。据新网银行公开数据,新网银行已提交81项技术专利,并获得35项软件著作权。

新网银行行长赵卫星曾表示,对金融机构来说,最最核心回归本源的是风险,金融科技带来的最最核心的变化是用了技术的力量提升了风险识读的能力。科技、数据化能把金融要素打散,拆解金融要素形成新的要素市场、形成新的金融产品的时期已经到了。以网贷存管业务为例,虽然表面上是服务网贷机构,但“存管业务只是第一步”。赵卫星曾透露:“在业务后期,双方可以在共建风控模型、共创黑名单、解决贷后催收、不良资产处置以及资产证券化等多方面展开合作,形成伙伴式金融。”

据悉,2018年,新网银行与友信金服进行战略合作,重点包括大数据分析与应用、金融服务模式创新等方面;与宜人贷战略合作重点则包括流量分发、数据积累与分析、营销智能化、用户触达等多个领域。

不过,业内专家对新网银行的这一发展模式并不看好。“金融科技能力方面,新网银行并没有什么明显的优势,你在做的我们也在做。”而且面对传统大型银行在金融科技领域的发力,无论在资金还是人才方面,新网银行都不具备优势,甚至无法和少数消费金融公司相比。”该人士说道。

此外,2019年1月,互联网金融风险专项整治工作领导小组办公室、P2P网贷风险专项整治工作领导小组办公室发布了《关于做好网贷机构分类处置和风险防范工作的意见》,对网贷机构的分类、分类处置指引、总体工作要求等做出规定,并指出,未出险机构但属于僵尸类、规模较小、风险较高类机构应以“退出”为主。据网贷之家数据,截至2019年2月底,P2P网贷行业正常运营平台数量下降至1058家。

“目前最终能够通过备案的平台数量尚不可知,但业内普遍认为,这一数字肯定是低于市场预期的“,业内人士认为,届时存管业务以及金融科技合作业务的下滑对新网银行的影响可能较大。”而且此前中银协虽然表示投资人需自行判断风险,存管银行不对网贷交易提供信用背书。但一旦平台跑路,银行需要承担的名誉风险很大。”

新金融头条注意到,同样作为最早一批开设的互联网银行,微众银行截至2018年9月30日资产总额1492.53亿元,负债总额1383.95亿元,净资产108.58亿元;2018年前三季度营业收入达70亿元,净利润17.7亿元,跻身为网商银行一样资产总额跨越千亿大关的民营银行。

来源: 新金融头条

上一篇

下一篇

>>

发表评论